Nouveautés Workday Adaptive Planning 2023R2 Septembre 2023

Reporting

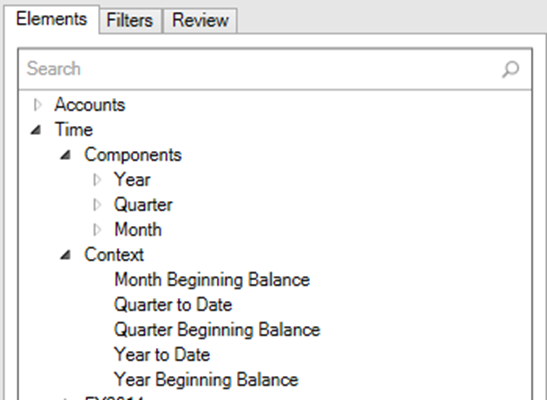

Office connect : deux nouveautés notables concernant la temporalité ont été apportés par cette release :

- De nouveaux éléments de temporalité sont disponibles pour faciliter le reporting financier sur des éléments cumulés à date ou des soldes débuts de périodes. On les retrouve dans le panneau, onglet Eléments, Time puis Context.

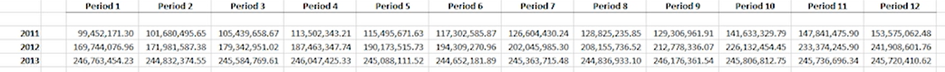

Il est maintenant possible de croiser les différents éléments constitutifs de la temporalité sur différents axes : mois, année ou trimestre par exemple. Cela permet par exemple de construire des tableaux comparatifs à périmètre temporel constant :

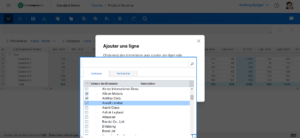

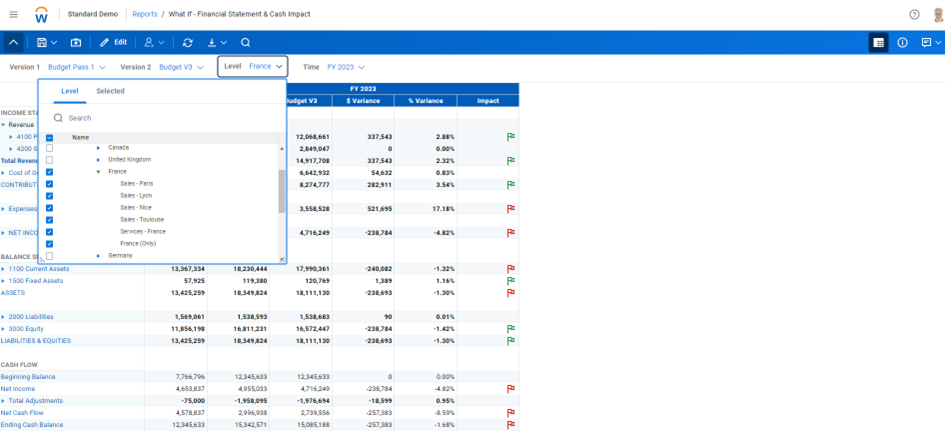

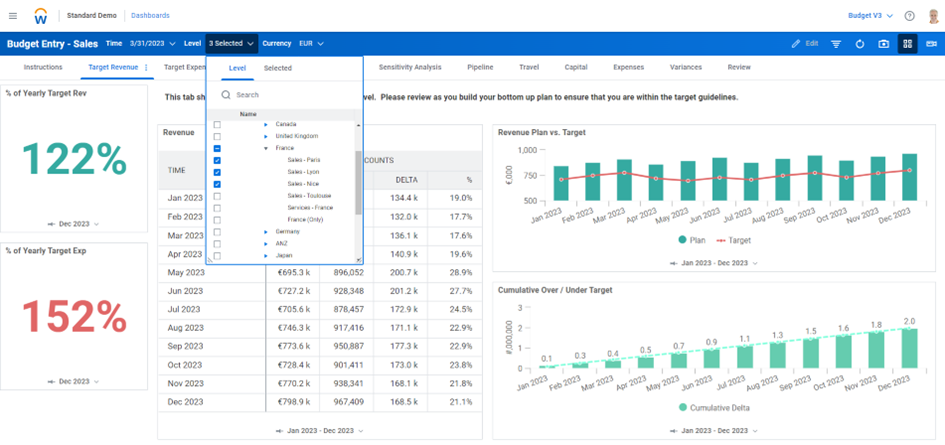

Report web : il est maintenant possible de sélectionner plusieurs valeurs dans une liste déroulante servant à filtrer un rapport. Auparavant, une seule valeur pouvait être sélectionnée. Cela peut être particulièrement intéressant pour les utilisateurs qui sont responsables de plusieurs levels (périmètres).

Dashboards : de même que précédemment exposé dans les rapports web, il est maintenant possible de sélectionner plusieurs valeurs dans une liste déroulante servant de filtre dans un tableau de bord. La sélection multiple de valeurs est également possible lors de l’exploration de données à partir d’un graphique.

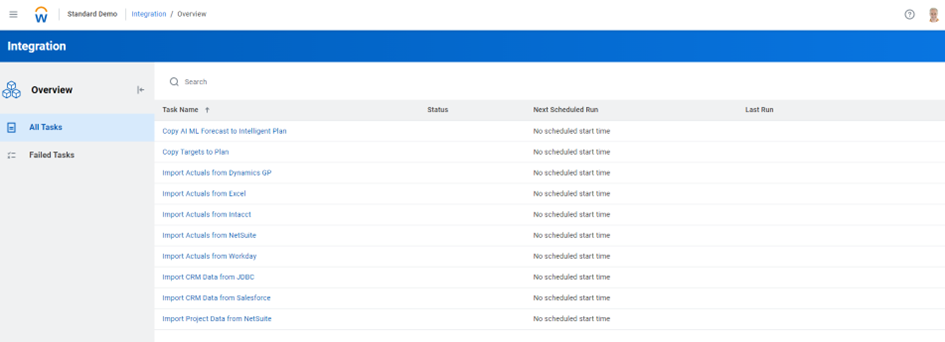

Intégration de données

Le menu d’intégration dispose désormais d’un tableau de bord dédié permettant de visualiser le statut de l’ensemble des tâches d’intégration. Un onglet spécifique permet d’identifier rapidement en erreur.

Une nouvelle option permet de n’intégrer que les codes des données référentielles pour les imports manuels à destination de feuilles modélisées. Auparavant, le code et le libellé étaient attendus. Cette option permet d’alléger le processus d’alimentation de fichiers plats, mais également le processus d’import avec la suppression de l’étape de mapping de ces libellés.

Gestion des droits

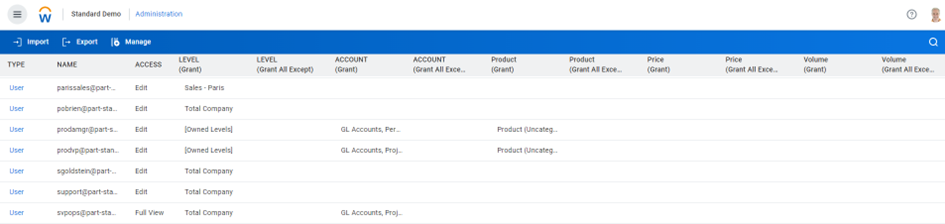

Le Menu de gestion des règles d’accès est maintenant plus intuitif dans sa consultation et dans sa maintenance :

- Le tableau de bord permet de visualiser les règles d’accès telles qu’elles ont été chargées via fichier excel. Il est d’ailleurs possible de paramétrer l’affichage des colonnes à l’écran en utilisant le bouton « Manage ».

- Lorsque de nouvelles valeurs sont associées à une dimension qui est utilisée dans la gestion des accès, ces valeurs sont automatiquement gérées dans les règles d’accès.

Modélisation

Les versions en cours de création disposent maintenant de statuts qui permettent de connaître l’état d’avancement de leur création. Les statuts sont : en cours, créé, échoué. En cas d’échec de création, une icône dresse la liste des causes courantes d’échec.

Pour en savoir plus sur les sujets abordés dans cet article, n’hésitez pas à nous contacter.

Comment l'IA va révolutionner le Contrôle de Gestion

La mise à disposition du système d’intelligence artificielle (IA) ChatGPT a permis au plus grand nombre de se rendre compte de la portée de cette invention. L’IA deviendra très vite incontournable. Il fera disparaitre les moteurs de recherche tels que Google dans leur conception actuelle. Pourquoi ? Parce que, là où Google renvoie vers les sites web correspondant à des mots clés pour nous permettre de chercher l’information, l’IA donne la réponse complète à une question selon les informations qu’il contient déjà, croisées, filtrées, analysées puis restituées avec la meilleure pertinence possible.

Aujourd’hui, quand nous avons une question, soit nous demandons à quelqu’un qui connait le sujet, soit nous cherchons sur internet une documentation qui pourrait nous y aider. Désormais l’IA est « celui qui s’y connait » dans tous les domaines : guide pratique, réflexion philosophique, Histoire, code informatique, solutions logiques, etc. Le monde va en être bouleversé. Notre façon de raisonner également, puisqu'on ne pensera plus en termes de mots-clés à des fins de recherches mais en questions précises et pertinentes pour l'IA.

Le contrôle de gestion n’a pas beaucoup évolué depuis trente ans. Certes, avec l’usage des tableurs puis les solutions modernes en cloud tels que Workday Adaptive Planning, il y a eu d’importants progrès techniques, des gains de productivité, une dimension collaborative accrue, une sécurité des données, de la réactivité, etc. Mais, sur le fond, il s’agit toujours de restituer des indicateurs de performance pour comprendre le passé, déceler des anomalies à corriger et produire une prévision de plus en plus fine, dynamique et documentée, pour affecter les ressources de façon optimale selon la stratégie de l'entreprise et les mouvements pressentis de l’environnement.

En matière de reporting, l’IA a la capacité à traiter parfaitement l’information selon toute question posée. Ainsi, on ne demandera pas à l’IA « donne moi le chiffre d’affaire N-1 » ou « Quel est l’écart avec le budget », ce que produisent les outils de reporting actuels. On lui demandera directement de mettre l’accent sur les événements marquants qui ont impacté le CA, d’en donner les explications et de proposer des actions correctives ou d’en tirer des conclusions sur l’organisation.

Par ailleurs, l’inconvénient avec les moteurs de recherche ou les systèmes de reporting actuels est qu’ils fournissent uniquement ce que l’on croit pertinent : un P&L, un dashboard, des KPIS, etc. Cela sous-entend qu’on sait déjà intuitivement ce qu’on espère trouver. Or, avec l’IA, on pourra obtenir la réponse éclairée à la vraie question : « Quelles sont les informations qui devraient être portées à ma connaissance aujourd’hui pour mener à bien ma mission ? ». Il ne s’agira donc plus de chercher parmi les données ce qui semble essentiel mais de laisser l’IA nous le fournir en quelque secondes, y compris s’il s’agit de la combinaison de plusieurs indicateurs qui, pris isolément ne présentent pas d’anomalies mais conjointement présentent une situation à surveiller.

En matière de prévision la situation est légèrement différente car il s’agit souvent de collecter un grand nombre d’informations, de la part des responsables opérationnels ou des services de support, pour obtenir le calcul d’un P&L prévisionnel : nouveaux recrutements avec des salaires individuels, croissance de chiffre d’affaires par produit, clients gagnés ou perdus, taux de renouvellement, évolution des taux de charge, investissements, etc. Dès lors, les premières versions de budget détaillé pourraient continuer à dépendre d’un humain, celui qui prend (ou propose) la décision. L’IA sera en revanche en mesure de produire des prévisions macros très rapidement en tenant compte de tous les paramètres qu’il connait, par extrapolation. Dans ce cas, on ne cherche pas à obtenir une nouvelle prévision de la part des collaborateurs mais simplement à se projeter dans une simulation globale des éléments financiers. De même, des fonctions comme l'analyse prédictive pourront se généraliser facilement.

L’analyse de ce budget, sa cohérence, son résultat, seront entre les mains de l’IA à qui l’on pourra demander : Que se passe-t-il si je réduis mes recrutements de 10%, est-ce que la tendance est conforme à la croissance prévue sur ce segment de marché pour l’année prochaine ? Produis-moi plusieurs scénarios selon telle ou telle hypothèse, quel est le service qui risque d’être en sous-effectif compte tenu du marché du travail, etc.

Nous avons mené plusieurs tests avec ChatGPT et les résultats indiquent clairement la voie qui est prise, que rien ne pourra freiner désormais. La qualité de restitution est incontestable et la capacité de communication est étonnante. Cependant, pour l’instant, le raisonnement logique n’est pas totalement abouti. Mais il ne fait aucun doute que cela se perfectionnera, notamment par les interactions qui ont lieu avec les utilisateurs qui fournissent, consciemment ou non, des règles de logique dans leurs échanges avec l'IA. Il n'y aura pas d'autres choix pour les éditeurs de logiciel FP&A que d'incorporer une IA pour suivre l’évolution technologique et répondre aux nouvelles attentes des clients.

Pour les directions financières et le contrôle de gestion, ce sera une véritable révolution puisqu’il s’agira de cohabiter avec l’IA. Progressivement, le contrôleur de gestion verra sa fonction évoluer. L'efficacité de l'IA dépendant des informations qu'il reçoit, le contrôleur sera chargé de le "nourrir" de données, de règles de gestion, d'explications, de raisonnements logiques spécifiques à l'entreprise qui développeront sa capacité d'analyse. D'un autre côté, il se reposera sur lui pour amplifier la propagation de l’information qualifiée dans l’entreprise et mieux servir des clients internes de plus en plus nombreux et exigeants en matière d’analyse, de vérification et de propositions.

Il ne s’agira donc plus de traiter l’information techniquement et de l’expliquer à une minorité d’utilisateurs mais de garantir que l’IA est sollicité efficacement au travers de questions correctement formulées et qu'il répond avec pertinence et clarté pour le bénéfice de tous.

Pour en savoir plus sur les sujets abordés dans cet article, n'hésitez pas à nous contacter.

Faut-il s'éloigner de la comptabilité pour piloter les performances ?

La comptabilité est une source essentielle du pilotage des performances. Elle fournit des indicateurs incontestables pour juger de la performance des entités, mais elle applique ses normes propres qui peuvent s’éloigner des besoins opérationnels. Depuis toujours, le jeu consiste à en tirer profit tout en lui appliquant des transformations qui rendent les données plus explicites pour le pilotage.

Or, on ne peut tenter de s’éloigner des données comptables sans prendre le risque d’obtenir des chiffres non partagés. Maintenir cette fidélité comptable tout en s’éloignant si nécessaire des règles comptables, c’est le challenge auquel on peut essayer de répondre avec un outil comme Workday Adaptive Planning.

Le modèle de gestion

Le modèle hérité de la comptabilité repose souvent sur un nombre d’axe classiques, tels que le compte comptable, le centre de coût ou de profit et les axes analytiques. D’autres dimensions peuvent être renseignés selon les cas (clients, fournisseurs, etc). Pour le pilotage des performances, il convient souvent de classer les données différemment. Par exemple, une ligne du compte de résultat peut être déduite d’une combinaison d’axes, ou bien les fournisseurs doivent être regroupés en fournisseurs globaux. L’objectif ici est de fournir instantanément un compte de résultat de gestion ou une analyse qui repose sur les objets de gestion les plus pertinents, même s’ils ne sont pas issus de la comptabilité.

Pour autant, le besoin de réconciliation oblige de conserver aussi les axes purement comptables, pour passer d’une vue à l’autre sur les mêmes données. Ainsi, on peut toujours revenir aux données d’origine, voire aux écritures d’origine.

L’ajustement des données comptables

La vocation de la comptabilité n’est pas seulement de produire des indicateurs de performance. Etant une source fiable de données, on lui confère souvent ce rôle mais on peut en attendre plus. Par exemple, ne faudrait-il pas prendre en compte les engagements ou les salaires versés en-dehors de toute provision ?

Pour corriger certains aspects comptables, il est possible dans Workday Adaptive Planning de charger automatiquement les données comptables puis d’intégrer des données financières ou de gestion supplémentaires ou des formules de calcul, pour ajuster le résultat présenté au management. Les jeux de données sont toujours distincts, la traçabilité est assurée, mais le résultat final est plus conforme aux besoins de pilotage.

L’association à d’autres données de gestion plus détaillées

Dans d’autres cas, le niveau de détail des données comptables est insuffisant. Par exemple, les ventes en comptabilité peuvent être enregistrées par compte comptable mensuel alors que le besoin d’analyse est par produit et par jour.

Les unités d’œuvre des systèmes de production permettent d’associer des données financières avec des données de production.

La constitution d’un P&L « produit » doit dans ce cas aller chercher dans un autre système le détail des ventes pour venir remplir la ligne "Chiffre d’Affaires". Du fait des décalages, des revalorisations et des écritures complémentaires, il est fréquent que les deux sources ne soient pas égales sur le total. Dans ce cas, on fera en sorte de conserver les deux sources de données simultanément accessibles, et si besoin de faire apparaitre dans le P&L l’écart entre les ventes provenant du logiciel de ventes et ceux de la compta pour garantir l’égalité avec cette dernière.

Le budget

Le cas de la construction budgétaire est plus subtil. Une logique ancienne voulait que le budget validé puisse redescendre dans le système comptable pour permettre des comparaisons. C’est toujours le cas, par exemple, si l’on procède dans un ERP à des contrôle d’engagement. Cependant, dans les autres situations, on constate que le budget n’a aucune raison d’être construit dans un modèle de données comptable s’il est utilisé pour l’analyse dans un modèle de gestion. Créer un budget compte par compte est fastidieux et ne présente pas d’intérêt s’il finit agrégé et transformé pour correspondre au modèle de gestion. Autant le bâtir dans le modèle de données où il sera utilisé.

Bien souvent, le budget est même construit à un niveau plus fin. Par exemple, la masse salariale peut être construite dans Workday Adaptive Planning par employé pour obtenir un résultat très précis, alors que le réalisé sera plus agrégé.

Dans un modèle complet, la comptabilité n’est qu’une des sources de données pour garantir le reporting, mais c’est souvent la première. Un outil de type EPM ou FP&A conduit à réfléchir en plaçant sur un premier plan ce que le modèle de contrôle de gestion doit être, puis à intégrer les différentes données et indicateurs, financiers ou non. En appliquant les transformations, en chargeant des données complémentaires, en conservant la traçabilité des données sources, en partageant des rapports explicites avec le plus grand nombre, on tire au mieux profit des données comptables sans s’y contraindre.

Pour en savoir plus, demandez une présentation personnalisée

Solution d'élaboration budgétaire : quel niveau d'intégration avec les outils opérationnels ?

Le paysage système d’une entreprise est composé d’une multitude d’outils. Entre la bureautique, les ERP, les outils spécialisés (CRM, SIRH, etc), les messageries...Il semble évident que plus ces outils sont intégrés (c’est-à-dire que l’échange de données est automatisée, simple et rapide) et plus leur utilisation est facilitée.

Qu’en est-il des solutions d’élaboration budgétaire et de reporting (FP&A), qui sont devenues incontournables pour les directions financières et de contrôle de gestion ?

S’il s’agit de restituer des données du réalisé créées dans d’autres systèmes (comptabilité, commercial, effectifs, etc), on ne peut le contester dans le principe, mais il existe certaines limites. S’il est question d’élaboration budgétaire, la nuance est encore plus forte.

L’intégration du réalisé

Evoquons en premier lieu la plateforme FP&A comme un outil de collecte et de reporting sur des données produites dans d’autres systèmes. Dans ce cas, le chargement de ces données peut passer par plusieurs méthodes, que ce soit le simple chargement manuel de fichiers, la connexion directe aux bases de données ou encore par les API. Ce chargement, effectué régulièrement, permet d’analyser les données dans un format compréhensible par les utilisateurs, avec des outils d’analyse puissants et de les comparer avec des prévisions qui auraient été construites dans la même solution FP&A, afin d'en expliquer les écarts.

Quels sont les bémols à cette intégration ? En premier lieu, il n’est pas certain qu’il faille toujours une connexion forte entre les outils, si ce chargement s'effectue peu souvent et au prix de nombreuses transformations de données. La question ici est le rapport entre l’effort et le résultat obtenu. On choisira peut-être de favoriser le chargement de simples fichiers Excel au lieu de mettre en place un flux technique de données.

Par ailleurs, les données sont souvent séparées en deux catégories : le référentiel (dimensions, comme la liste des clients ou des employés) et les transactions (les montants enregistrés) qui reposent sur les premiers. Or, le modèle d’analyse de gestion peut parfois différer (ou s’ajouter) du modèle transactionnel. Par exemple, un « centre de coût » d’un ERP peut s’éloigner du référentiel des sections analytiques du FP&A, car le premier comporte dans sa définition un regroupement de concepts (géographique, entités, etc) qui ont été séparés dans le second.

En clair, le système FP&A, du fait de sa grande flexibilité, se doit de disposer d’un modèle de données adapté au reporting alors que le système transactionnel, plus rigide, répond à d'autres contraintes. Si l’ERP et le FP&A sont « trop » intégrés, alors le second hérite des contraintes du premier au détriment des possibilités d’analyse.

Par ailleurs, certaines dimensions du FP&A peuvent comporter des propriétés spécifiques qui ne proviennent pas de l’ERP et qui doivent être ajoutées manuellement ou qui rendent simplement l'intégration impossible.

Lors de la mise en oeuvre de la solution, il conviendra donc de réfléchir au modèle optimal pour le reporting et la façon dont les systèmes opérationnels peuvent venir nourir, ou non, celui-ci.

La construction budgétaire

La désolidarisation des systèmes est encore plus flagrante concernant l’élaboration budgétaire, quand il s’agit du référentiel. Non seulement le modèle de données peut être différent, mais le référentiel (la liste des clients, fournisseurs, projets, etc) le sera aussi, même pour des dimensions existantes théoriquement dans celui-là. Pourquoi ? Car le système FP&A permet l'élaboration de la prévision, et donc potentiellement avec des produits, entités ou salariés qui ne sont pas présents dans l'ERP.

Prenons le cas d’une affaire importante qui se profile, et qui produira peut-être une vente chez un nouveau client. Ce client n’existe pas dans l’ERP mais il doit être imputé dans le FP&A. Il n’est pas recommandé de créer ce nouveau client dans l’ERP (car il ne s’agit que de suppositions et que le processus de prévision serait gravement freiné s’il fallait en passer par là). Le référentiel du FP&A pourrait donc évoluer de manière autonome pour intégrer la prévision. Charge, ensuite, à l’administrateur, de réconcilier le référentiel prévisionnel et le réalisé pour faciliter la comparaison.

Dans le cas où certaines données prévisionnelles existent dans d’autres systèmes et doivent être chargées dans le FP&A, on se posera la même question que dans la première partie : si c’est une intégration rare ou si cela exige de lourdes transformations, cela mérite-t-il qu’on mette en place un flux technique automatique ? Ainsi, une base RH chargée trois fois par an pour constituer le socle initial de la prévision de la masse salariale est le plus souvent chargée par un fichier Excel plutôt que connecté au SIRH.

Enfin, qu’en est-il de l'envoi dans le système opérationnel du résultat de la prévision effectué dans le FP&A ? Il est souvent utile de procéder à cette opération, par exemple, pour effectuer des comparaisons en temps réel dans un ERP, de contrôler les engagements ou de générer des demandes de recrutement pour les nouveaux postes validés au budget. Dans ce dernier cas, l’intégration permet de « boucler la boucle » et de traduire automatiquement les décisions budgétaires en tâches opérationnels. C’est ainsi que Workday, depuis l’acquisition d’Adaptive Planning, renforce régulièrement l’intégration dans les deux sens.

Dans la plupart des cas, l'intégration des données a peu d'intérêt pour la prévision en dehors des référentiels réels et de l'envoi des données prévisionnelles dans l'opérationnel.

Les autorisations

Nous pouvons distinguer l'accès des utilisateurs et le périmètre qui leur est autorisé.

La gestion centralisée des utilisateurs facilite leur administration et rend plus simple pour les utilisateurs l'accès aux outils. Par exemple, une intégration complète avec LDAP ou avec les identifiants créés dans un système opérationnel.

Cependant, le second cas peut présenter quelques défauts, notamment pour les utilisateurs qui n’ont pas d’accès à ce système opérationnel, et pour lesquels il faut créer un « login » dans un système pour en bénéficier dans l'autre. Le premier devient donc "maître" sans toujours disposer des fonctionnalités pour ce faire.

Concernant le périmètre autorisé pour chaque utilisateur, nous retrouvons ici les limitations vues plus haut. Une "trop forte" intégration avec les systèmes opérationnels rend difficile la gestion des autorisations sur des dimensions absentes de ceux-ci ou sur des référentiels différents. Cela peut être utile d’en reprendre l’essentiel mais il est rarissime de s’y limiter.

Une solution comme Workday Adaptive Planning permet par exemple de gérer les périmètres autorisés par la saisie directe ou le chargement automatique des valeurs de dimension autorisées (entité, groupe de produits, etc) venant de tout système, y compris Workday HCM ou Finance.

L’intégration entre les systèmes est évidemment un atout dans la plupart des cas. Il est nécessaire de charger le référentiel et le réalisé des systèmes opérationnels à des fins d’analyse et pour bénéficier des données de base communes. Dans cet article nous avons évoqué les nuances à prendre en compte avant de se lancer pour choisir la meilleure option, en particulier les référentiels complémentaires et prévisionnels et le rapport entre le coût d’intégration des systèmes et les bénéfices.

Pour en savoir plus, demandez une présentation personnalisée

Quel rôle pour le contrôleur de gestion de demain ?

Au cours des vingt dernières années, nous avons travaillé dans le conseil auprès de nombreuses directions financières, dans des entreprises de toutes tailles. Nous avons observé une grande variété de business, d’organisations et de métiers. Les directions financières s’appuient sur le contrôle de gestion pour relayer la donnée financière auprès des directions opérationnelles. Celles-ci font face à des évolutions de leur environnement, obligeant les organisations à s’adapter. Dans ce contexte, quel peut être le rôle additionnel du contrôle de gestion et comment peut-il mieux accompagner les directions opérationnelles et les organisations ?

1. Le Rôle traditionnel

Traditionnellement, il est demandé au contrôleur de gestion de préparer le reporting une fois la clôture comptable terminée. Il analyse le passé et tente d’expliquer les variations par rapport à une référence, budgétaire ou historique. Il traduit les prévisions des directeurs opérationnels en hypothèses chiffrées budgétaires et consolide les données.

Pour ce faire, il exploite les extractions faites des outils comptables dans Excel ou dans un outil spécialisé. Virtuose du tableur, il peut mettre en place des modèles complets et riches. Cependant, ils sont aussi complexes et lourds à maintenir.

Prenons une image :

Si on comparait une organisation à un véhicule en mouvement (avec des caractéristiques et une vitesse qui lui sont propres), son pilote serait alors la direction générale et aurait besoin d’un système de navigation pour se repérer : le contrôle de gestion. Le contrôle de gestion traditionnel peut être assimilé à un système de navigation basé sur des cartes routières : la position actuelle est déduite à partir de données passées (un panneau, une intersection…). Il apporte une grande aide au conducteur mais celui-ci est obligé de s’arrêter pour le consulter. On ne peut pas ici parler de pilotage en temps réel. L’idéal serait de pouvoir se positionner sans avoir à s’arrêter.

2. Le Rôle de partenaire financier

Au fil du temps, le contrôle de gestion s’est vu confié le rôle de "partenaire financier" du business. Monsieur ou Madame Chiffres, le contrôleur de gestion rend les indicateurs financiers et économiques compréhensibles par les directions opérationnelles.

Son périmètre fonctionnel reste le même : planification, analyse et reporting, à une cadence plus élevée, avec une quantité d’informations plus grande.

Pour arriver à ses fins, le contrôleur de gestion se doit le plus souvent d’être un maestro d’Excel : macro, modèles évolués, formules bien senties. Mais il ajoute une corde à son arc et devient également un référent dans l’utilisation des outils financiers : ERP, requêteur, Business Intelligence. Il prend part aux projets SI où il représente la fonction financière. L’analyse d’une grande quantité de données passe par les outils.

Mais, de plus en plus, il apporte un éclairage aux business managers par sa maîtrise des process et sa compréhension du business et des drivers opérationnels des directions avec lesquelles il collabore.

Cela lui permet de rapprocher plus facilement business et comptabilité. Dans cette approche, on conserve toutefois l’effet silo au sein de l’entreprise : les interactions entre directions sont peu prises en compte dans l’analyse.

Reprenons notre exemple de système de navigation :

Ici, le contrôle de gestion peut être assimilé à un GPS : il donne l’itinéraire (ou trajectoire) permettant de relier un point de départ (n-1 ou le budget) à un point d’arrivée (le réalisé), analyse les données suffisamment rapidement pour pouvoir se positionner presque en temps réel. Mais le pilote doit encore détourner son regard de la route pour consulter les aides à sa disposition : le système de guidage (même si cela dure moins longtemps qu’avec une carte routière), les voyants d’alerte, la vitesse...

3. Quel rôle pour le contrôleur de gestion de demain ?

Dans un environnement changeant et instable, les organisations ont besoin de s’adapter rapidement, et le contrôleur de gestion pourrait voir son rôle enrichi pour accompagner au mieux la prise de décision.

Trois rôles additionnels pourraient éclore :

A/ Développer la culture d’une entreprise intégrée et systémique

B/ Produire des simulations à la demande à partir d’hypothèses alternatives

C/ Remonter des alertes sur les impacts des évolutions probables de l’environnement

A/ Développer une culture d’entreprise intégrée

La quantité de données, et le rythme d’analyse risquent de continuer leur progression dans le monde de demain.

Pour reprendre l’analogie avec le pilotage, il serait donc plus efficace pour les directions de garder en permanence les yeux rivés sur la route, en ayant à leur disposition les informations nécessaires à la prise de décision : on peut imaginer un système de navigation embarqué pour les véhicules, avec les données visibles depuis le pare-brise, comme en réalité augmentée.

Pour reprendre l’analogie avec le pilotage, il serait donc plus efficace pour les directions de garder en permanence les yeux rivés sur la route, en ayant à leur disposition les informations nécessaires à la prise de décision : on peut imaginer un système de navigation embarqué pour les véhicules, avec les données visibles depuis le pare-brise, comme en réalité augmentée.

Dans les organisations, il est de la responsabilité du contrôle de gestion de mettre à disposition ce système embarqué. En tant qu’expert des process, de l’organisation et des outils, l’idée est d’orchestrer la mise à disposition de la donnée pour que les directions opérationnelles et générales aient accès en temps réel aux chiffres de leurs périmètres, qu'ils les maîtrisent, et qu'ils intègrent les implications financières de leurs décisions locales sur l’organisation dans sa globalité. Le contrôleur de gestion ne produira plus les données, mais il s’assurera que chacun développe une compréhension globale du fonctionnement de l'organisation et des liens entre les indicateurs de performance.

B/ Produire des simulations à la demande à partir d’hypothèses alternatives

Pour que le système embarqué soit encore plus performant dans son rôle d’aide à la prise de décision, il pourrait proposer plusieurs options d’itinéraires ou de scénarios, réajustables en temps réel. Les calculs qui résulteront des réajustements seront assurés par des outils modernes : leur vitesse d’exécution peut permettre une donnée fiable et disponible en temps réel.

Le rolling forecast avait déjà permis de construire des prévisions avec un horizon fixe, tel que douze mois glissants. Les outils tels que Workday Adaptive Planning permettent dès aujourd’hui de produire des scénarios alternatifs à la demande et sans limites pour éclairer les prises de décision. Le résultat est produit en temps réel et disponible à l’analyse en libre-service.

C/ Remonter des alertes sur les impacts des évolutions probables de l’environnement

Sur la route, comme pour les organisations, les menaces peuvent être de différentes natures : d’origine humaine, extérieures, légales, techniques… En complément des scénarios alternatifs, il serait intéressant que les organisations puissent recevoir en temps réel des indicateurs d’alerte. En tant qu’expert des chiffres (financiers mais aussi extra-financiers), le contrôleur de gestion pourrait ainsi remonter les alertes si les indicateurs mis en place l'exigent.

En ce sens, le contrôleur de gestion n’est plus seulement l’expert des processus et des données de l’entreprise. Il se dotera d’un rôle prédictif remontant les éventuels impacts résultant des évolutions de son environnement (secteur d’activité, réglementations, marché de travail, etc) sur le fonctionnement de l’entreprise.

L’environnement changeant et incertain pousse les organisations à s’adapter pour disposer d’une donnée fiable en temps réel afin de piloter le plus efficacement possible. Le contrôle de gestion a pleinement son rôle à jouer en insufflant dans l’entreprise une culture de système intégré en interaction avec son environnement et son évolution, qui permette aux directions opérationnelles d'orienter leur activité dans la bonne direction rapidement et de manière éclairée.

Pour en savoir plus, demandez une présentation personnalisée

Les nouveautés Workday Adaptive Planning 2022R2

Calendriers alternatifs

La façon dont on veut représenter les données temporelles peut varier selon les besoins. Un reporting financier se basera sur l’année fiscale, mais on peut aussi avoir besoin d’analyse sur une année calendaire. De même, dans la distribution, on souhaitera faire des prévisions et des analyses entre deux années par « semaines comparables ». En un mot, on a souvent besoin de flexibilité dans l’agrégation sur des niveaux supérieurs : semaines, mois, trimestres, etc.

Dans cette nouvelle release, il est désormais possible de gérer plusieurs hiérarchies temporelles et d’en disposer librement dans les feuilles, des rapports ou les dashboards.

Calendriers alternatifs

Feuilles de saisie

Les feuilles de saisie permettent d’afficher, de saisir et d’appliquer des calculs. Elles sont au cœur du modèle de prévision en facilitant la construction d’une prévision de manière ergonomique et conviviale. Cette nouvelle version apporte des nouveautés qui vont dans le sens d’une meilleure productivité.

Ajout de lignes dans une feuille cube

- Une feuille peut afficher soit toutes les valeurs d’une dimension, soit uniquement celles pour lesquelles une donnée existe déjà. La nouvelle fonctionnalité permet d’ajouter facilement les valeurs supplémentaire à celles-ci, en une fois.

- Le chargement d’une feuille « cube » peut se faire désormais facilement en « annule et remplace ».

- La disposition de l’écran a été optimisée pour réduire les zones non utiles (pieds de page, etc).

- L’utilisation d’une feuille dans un Dashboard peut se faire pour un simple affichage, ou une saisie.

Reporting

Le reporting comprend trois outils distincts : Rapport Web, Reporting Excel (OfficeConnect) et Dashboards. Plusieurs améliorations viennent renforcer l’utilisation qui peut en être faite.

Copier et coller les graphiques

- Dans les dashboards il est possible de copier-coller les graphiques d’un simple clic.

- Les rapports web comprennent à présent une zone de recherche pour retrouver une ligne ou un chiffre.

- Dans Excel, on peut afficher le détail d’une valeur au travers d’une dimension en affichant (ou non) uniquement celles qui ont une donnée non nulle.

- Dans Excel, si la source de données est Workday Finance, on peut afficher la liste des écritures qui constituent un montant et revenir d’un clic à la pièce d’origine.

Modélisation

En matière de modélisation et d’administration, la volonté de Workday est toujours d’enrichir les fonctionnalités et de simplifier leur usage. Les exemples ci-dessous l’illustrent bien :

- Les attributs sont maintenant chargés en « mise à jour et ajout » simultanément, pour faciliter la maintenance.

- Des nouveaux types d’autorisation ont été ajouté pour apporter une plus grande précisions aux permissions : report data to excel, sheets data to excel, create personal reports, edit dashboard, view snapshots, create and schedule snapshots.

- Il est possible d’importer des valeurs de dimension sans distinguer entre le Code et le Name, pour simplifier l’import quand ceux-ci ne sont pas différents.

- Il est désormais possible de choisir le type de compte GL, différent du type du parent. Par exemple, un « parent » d’un compte de bilan « Credit » peut avoir un compte « enfant » de type « Debit ». Dans ce cas, ce compte n’est pas ajouté aux autres enfants mais soustrait. Ceci s’appelle « Contra account ».

- Désormais, le logo apparait à gauche de l’écran et le chemin d’accès n’est pas tronqué. Ceci permet de mieux naviguer d’une page à l’autre.

Vous souhaitez des précisions sur Workday Adaptive Planning, n’hésitez pas à nous laisser vos coordonnées ici pour qu'on vous recontacte.

La modélisation financière avec Workday Adaptive Planning

Workday Adaptive Planning est leader mondial de l’élaboration budgétaire et du reporting, selon Gartner. Les outils de ce type, appelés EPM ou encore FP&A ont la caractéristique de devoir gérer des règles de gestion spécifiques à l'entreprise tout en gardant la rigueur d’une solution structurée.

En comparaison, une simple feuille Excel présente les avantages d’une grande flexibilité mais interdit le travail collaboratif, la sécurité, le partage d’information, la gestion de volumes de données, etc. Un ERP, au contraire, sera rigide car il contiendra des processus pré-déterminés mais paramétrables.

Une solution de contrôle de gestion comme Workday Adaptive Planning doit non seulement permettre de gérer tout type de données, avec des règles de calcul personnalisées, mais de le faire dans un cadre formalisé permettant la maintenance, le reporting, les temps de réponse rapides, etc. C’est ce mix équilibré qu’il fut difficile d’obtenir dans le passé, et les anciennes solutions EPM avaient l’inconvénient d’une forte rigidité non compatible avec les besoins de souplesse des directions financières.

Modélisation des données

Modéliser consiste à paramétrer l'outil pour indiquer quels sont les indicateurs (parmi lesquels les comptes financiers ont une place centrale) que l’on souhaite suivre ou utiliser, au réel ou au budget, et à quel niveau de détail. Par exemple, les ventes prévisionnelles seront gérées par client et par produit, alors que les salaires le seront par employé et par rubrique de paye.

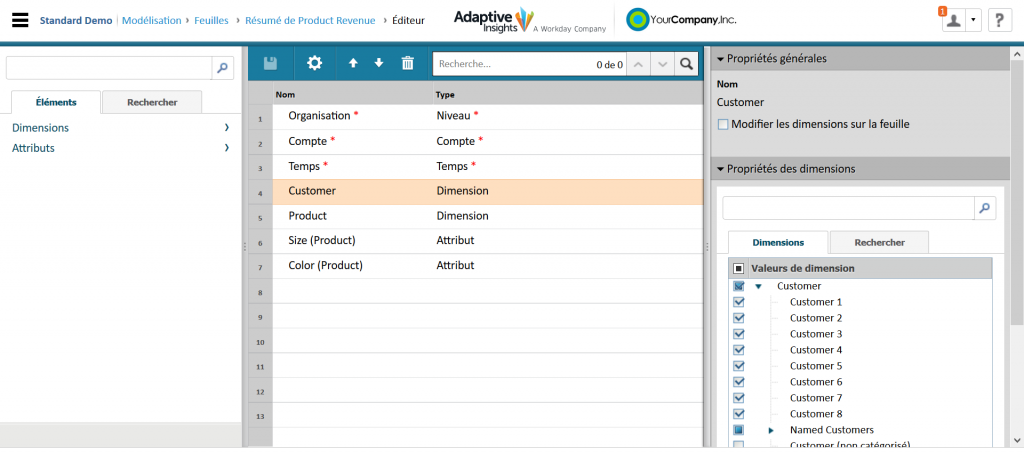

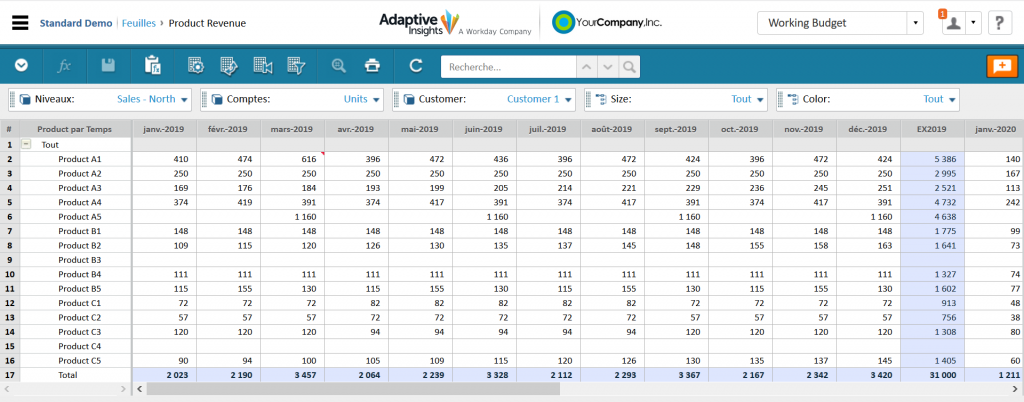

Derrière l’idée de "niveau de détail" se trouve en réalilté la « dimension », appelée aussi référentiel ou donnée de base. Par exemple la dimension « Client » contiendra la liste de tous les clients. Ceux-ci proviendront des autres systèmes ou seront directement gérés dans la solution. Dans la modélisation de Workday Adaptive Planning, en regroupant ces dimensions autour des indicateurs, on crée ainsi une « feuille », dans laquelle on pourra charger le réalisé, provenant d'autres systèmes, ou saisir un budget. Une feuille « ventes » contiendra par exemple les quantités vendues, le chiffre d’affaires, les remises, détaillées par client et produit.

Création de feuille de prévision des ventes

Les feuilles peuvent contenir beaucoup d’autres informations permettant de calculer les données (par exemple les dates d’arrivée des employés ou la probabilité de victoire d’opportunités commerciales).

Dans Workday Adaptive Planning, l’avantage est de pouvoir très facilement ajouter des valeurs dans les listes de dimensions, créer ou modifier des feuilles, etc, sans avoir recours à des compétences techniques. On peut créer autant de feuilles que souhaité et les relier entre elles pour obtenir un modèle complet et personnalisé.

Certaines dimensions ont un rôle particulier. C’est le cas par exemple de la « version », qui représente un scénario ou un jeu de données, comme un budget, le réalisé ou une simulation. Dans Workday Adaptive Planning, on peut créer autant de versions que l’on souhaite et les comparer dans le reporting, par exemple avec des analyses d’écart. La « version » présente des propriétés particulières qui permettent de mieux piloter le processus d’élaboration budgétaire (autorisations, verrouillage, périodes, etc).

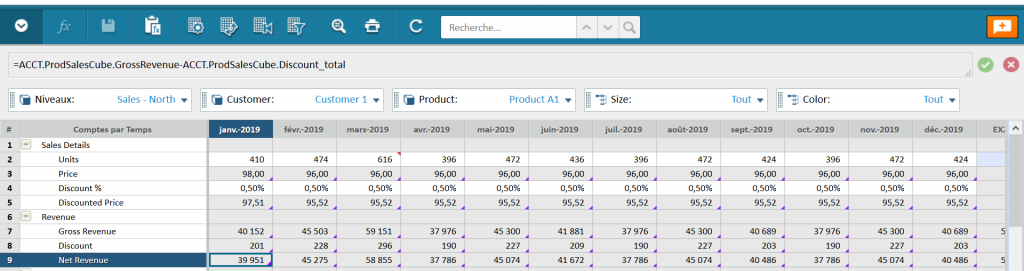

Calculer les rubriques

Dans Excel, l’une des forces est la création des formules. Hélas, elles présentent aussi un risque en cas d’erreurs, de lien rompu ou de fichier supprimé. Dans Workday Adaptive Planning, il est possible de créer des règles de gestion entre plusieurs rubriques à partir de formules très simples d’utilisation et qui ne sont jamais altérées. Ces formules sont visibles immédiatement par les utilisateurs et permettent de remonter jusqu'aux paramètres qu'elles utilisent.

Les formules peuvent être renseignées à différents endroits : dans un référentiel central, directement dans la cellule ou par rubrique, selon le centre. Les autorisations permettent d’avoir la garantie qu’elle ne sera pas modifiée par un utilisateur. C’est aussi la représentation formelle et accessible d’une règle de gestion partagée.

Ainsi, chaque feuille peut contenir plusieurs formules. Par exemple, il est possible de créer une formule de type Prix x Quantité. Quelle est la syntaxe des formules ? Elle est très similaire à Excel. On fait référence non pas aux cellules mais aux rubriques dans les feuilles avec la syntaxe Feuille.Rubrique, précédé du préfixe "acct". Le calcul du chiffre d’affaires, pour chaque client/produit sera donc : acct.Ventes.Prix_unitaire * acct.Ventes.Quantité.

Les formules peuvent aussi utiliser n’importe quelle donnée d’une autre feuille, et même utiliser la valeur annuelle, consolidée, celle du mois précédent, etc. Si le niveau de détail entre plusieurs feuille est différent, on pourra spécifier les dimensions à prendre en compte dans la lecture de l’autre feuille. Par exemple, si le prix unitaire est géré par produit, dans une autre feuille « Prix », on aura la formule unique s’appliquant sur chaque combinaison client/produit : acct.Prix.Prix_unitaire[produit=this] * acct.Ventes.Quantités

Exemple de formule

Exemple de formuleL’essentiel des cas de figure peut être couvert de la sorte pour créer par exemple un modèle de prévision qui commence avec les ventes, pour aller vers le compte de résultat puis le bilan et finir avec le flux de trésorerie.

Le modèle et le reporting

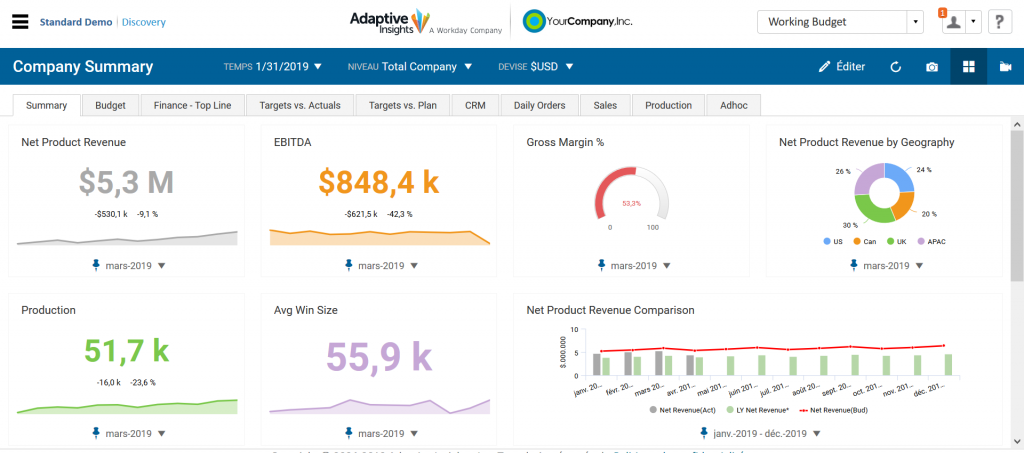

Les données des feuilles étant soit saisies, chargées ou calculées, il est possible de les utiliser librement dans les rapports. Dans Workday Adaptive Planning, il en existe de plusieurs types : rapports croisés en web, tableaux de bord et reporting dans les outils MS Office (Excel, Word, Powerpoint).

A chaque fois on pourra y afficher les dimensions et les comptes qui composent les feuilles. Par exemple, on pourra analyser le chiffre d’affaires annuel par produit et ajout le niveau de stock, même s'il est géré dans une autre feuille. La comparaison entre les versions se fera instantanément. C’est le rapport qui s’arrange pour combiner dans le même tableau les données provenant de différentes feuilles. Le tableau de bord repose sur les mêmes données et affiche de façon graphique les principaux indicateurs.

Si le modèle est modifié, les données sont recalculées immédiatement et le reporting s’adapte aussitôt. Par exemple, si l’on change une description de produit, ajoute un nouveau produit, change le calcul des remises d’un client, etc, le résultat est immédiatement disponible dans les rapports et les feuilles de saisie.

Les choix de modélisation sont importants car ils représentent la façon dont on veut suivre, comprendre et prévoir l’activité. Les données du réalisé s’adaptent à ce modèle via les tables de correspondance lors du chargement. C’est aussi pourquoi la mise en oeuvre du modèle initial se fait dans une grande interaction avec les utilisateurs clés : pour répondre aux besoins stratégiques présents, et pour leur permettre une grande autonomie dans l'adaptation future de ce modèle.

Pour en savoir plus, demandez une présentation personnalisée

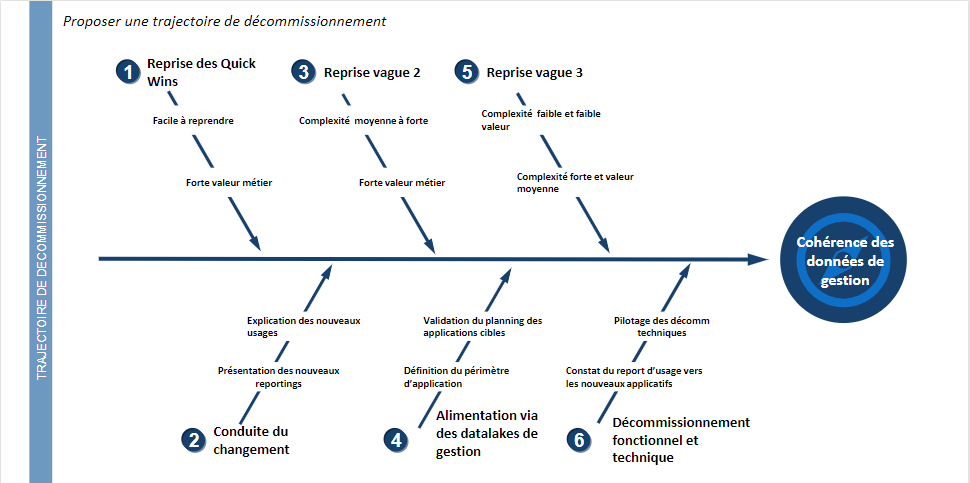

Le décommissionnement de systèmes d'information, un enjeu stratégique mal compris

Le décommissionnement de systèmes d'information est souvent vu uniquement sous un prisme technique, afin de gagner du temps serveur, économiser des VM, la DSI fait la chasse aux applis qui tournent et qui ne devraient plus. Or on néglige trop souvent la dimension métier de ce décommissionnement.

En effet, les applications qui sont décommissionnées sont des applications largement obsolètes mais qu’en est-il de cette zone grise des applications anciennes, parfois obsolètes techniquement, mais qui restent accessibles car elles remplissent une fonction qui n’a été reprise dans aucun autre outil ou que certains utilisateurs y sont attachés et que la conduite du changement n’a pas réussi à les amener sur les nouveaux outils. Cet enchevêtrement de petits outils qui sont alimentés manuellement et produisent ici un reporting spécifique pour une entité, là un rapport justificatif dont on a besoin pour la liasse comptable et qui a été négligé lors de la construction de l’ERP flambant neuf.

Dans une trajectoire SI, on se concentre sur le build, c’est bien normal, et on se dit que le nouvel outil est tellement plus pratique que les utilisateurs migreront naturellement vers les nouvelles pratiques.

Or c’est rarement le cas, pour les raisons évoquées plus haut :

- Difficultés à reprendre d’un coup l’ensemble des fonctionnalités portées par tous les outils existants

- Resistance naturelle au changement qui va occasionner des résistances et des replis sur les outils existants

Néanmoins, il est coûteux de conserver ces applications du legacy, à la fois en termes d’infrastructure mais aussi en performance pour les équipes, et un vrai plan de décommissionnement fonctionnel est une phase nécessaire pour accompagner tout grand projet de mise en œuvre d’un nouvel outil.

De mars à juillet 2020, nous sommes intervenus au sein de la Direction Financière d’une grande entreprise du secteur des transports. Notre étude s’est inscrite dans deux démarches ambitieuses et complémentaires :

- La mise en place d’un programme d’outils de pilotage de la performance économique, ayant pour objectif de faire évoluer les processus et outils de suivi de la performance économique

- Une entité de Gouvernance de la donnée avec pour mission la définition du nouveau MDG, la modélisation des données financières ainsi que la mise en place de la gouvernance de ces données

Notre mission :

L’objectif de notre mission était de réaliser une étude sur les possibilités de décommissionnements d’outils décisionnels sur un périmètre applicatif assez large. Ces éventuels décommissionnements interviennent dans un environnement applicatif complexe et hétérogène. Notre mission doit permettre de garantir la cohérence globale des reportings de gestion, en unifiant les processus vers le nouvel outil et en simplifiant le paysage applicatif et les processus associés.

Concrètement, nous avons été amenés à :

- Définir notre périmètre d’action

- Rencontrer les interlocuteurs opérationnels (contrôle de gestion, production) : identifier tous les outils décisionnels officiels ou non (shadow IT) qu’ils utilisent dans leur processus de gestion, ainsi que les types d’utilisation (restitutions directes ou extractions pour des bases excel/power BI)

- Rencontrer les interlocuteurs DSI : identifier les sources, les adhérences entre les différentes applications et les coûts de maintenance associés

- Participer aux ateliers avec le groupe projet du nouvel outil de pilotage de la performance : déterminer les zones de partage fonctionnels entre le nouvel outil et les applications qui pourraient faire l’objet d’un décommissionnement, mais également les évolutions nécessaires à apporter en vue d’un décommissionnement et les efforts de conduite du changement pour l’adoption du nouvel outil

- Réaliser une cartographie des applications : démontrer la multiplicité et la complexité du paysage applicatif et identifier les simplifications possibles

- Construire une grille d’analyse : définir et ordonner l’ensemble des critères permettant de rendre le décommissionnement des applications plus ou moins prioritaires

- Réaliser le livrable final pour la restitution : expliquer la démarche de l’étude, analyser les différents retours des ateliers métiers et DSI, et pour les outils dont le décommissionnement nous est apparu comme prioritaire, présenter les différentes hypothèses (décommissionnement ou non) avec les impacts associés (notamment impacts financiers)

Les enjeux de la mission :

Les principaux enjeux de cette mission ont été les suivants :

- Mettre en lumière la complexité du paysage applicatif actuel

- Souligner l’importance du projet de gouvernance de la donnée

- Démontrer la nécessité d’optimiser et de simplifier les outils de gestion à l’aide d’une application de reporting moderne et facilement adaptable

Les conclusions de notre étude ont permis d’orienter les décisions stratégiques dans les différents comités de pilotage.

La modélisation financière comme arme stratégique

La fonction Finance n'a jamais été dans une position plus centrale. Elle peut délivrer les moyens de prendre des décisions stratégiques par le biais de la modélisation financière. Pour ce faire, il convient de redéfinir les modèles financiers, de tirer profit des données et d'en déduire des informations pour orienter la décision, sans perdre de temps.

Les équipes FP&A doivent fournir des prévisions pertinentes pour aider l'entreprise à s'orienter dans un contexte de variations rapides de la demande, de concurrence acharnée et de marchés instables. Impossible d'y parvenir sans un accès en temps réel, des tâches automatisées et des solutions de partage de l'information au sein de l'organisation.

Cet article propose des moyens pour tirer profit de vos modèles en transformant les données en information précieuse.

Un outil stratégique

Dans le passé, la modélisation financière n'était pas structurée et s'appliquait en coulisses. Aujourd'hui, elle est un véritiable outil pour orienter et valider les décisions stratégiques en apportant rapidement une vision chiffrée de l'avenir selon les hypothèses d'activité ou des décisions de changement d'organisation.

Au déla des processus de construction des prévisions, le besoin de visualisation des données requiert des outils intuitifs et conviviaux pour partager le résultat des simulations avec le plus grand nombre, selon leurs périmètres d'intervention et en temps réel.

Regrouper toutes les données dans un outil unique permet d'en tirer profit dans le cadre d'une modélisation financière complète s'appuyant sur des hypothèses variées : ajout des secteurs de vente, perte d'un grand client, panne de matériel, etc. La direction financière peut effectuer des simulations en quelque secondes pour fournir à la direction la visibilité nécessaire.

Concentrer l'information vitale

L’un des défis de la modélisation financière moderne est la prolifération des données dans l'entreprise. Sans solution pour intégrer tous vos flux de données dans une plateforme unique et simple d’utilisation, la Direction Financière consacre une énergie importante pour compiler manuellement les données dans des feuilles de calcul afin de répondre le plus rapidement possible aux demandes. Grâce à l'automatisation de la collecte et de la transformation des données, cette énergie peut être consacrée à l'analyse, l'accompagnement et la production de scénarios.

Le besoin des entreprises est aussi celui de la visibilité instantanée des données collectées ou calculées, selon le niveau de granularité pertinent pour la prise de décision. La technologie cloud est idéale pour collecter les données des différents systèmes (ERP, CRM, SIRH, etc), les stocker sans s'inquiéter du volume des données, et les restituer selon le format le plus adapté. La dimension technique s'efface, les outils sont construits d'abord pour répondre aux problématiques fonctionnelles. Il ne peut donc y avoir de limite technique a priori aux données disponibles pour ce faire.

Aligner dans une même direction

L'utilisation de feuilles de calculs permet à chacun de produire ses propres rapports, avec ses propres indicateurs de performance. C'est une souplesse individuelle incontestable, mais dans le cadre d'une organisation c'est un obstacle à l'optimisation opérationnelle.

Derrière le confort de ses propre feuilles Excel se cache en réalité un océan de feuilles mortes, un amas de cellules où la donnée est emprisonnée, des formules plus ou moins fiables et sans magie, des liens brisés laissant flotter les feuilles à la dérive au fond des dossiers des serveurs et des PC. Un océan où pourtant chaque navigateur croit détenir la vérité. Un peu comme s'il inventait sa propre boussole et s'étonnait de croiser des bateaux partant en sens inverse.

L'utilisation d'une plateforme commune permet non seulement de faire reposer à un seul endroit les données fiables, incontestables et mises à jour, mais cela permet aussi de disposer d'une définition unique de chaque concept : axes d'analyse, indicateurs, référence de comparaison, etc. La stratégie de l'entreprise étant connue et les objectifs partagés, la modélisation financière et ce qu'elle implique permettent d'établir une référence unique de pilotage.

Une optimisation continue

Le modèle financier optimal ne se résume pas à un centre de données ou des formules de calcul. Il doit exploiter ces données pour chacune des fonctions de l'entreprise, en interaction les unes avec les autres, pour tous les domaines pertinents (ventes, ressources humaines, achats, investissements, etc). Il doit permettre de visualiser l'impact prévisionnel des différents leviers. Les capacités d'analyse adhoc permettent aux responsables d'accéder librement aux prévisions produites, de les annoter, de les partager et de changer la perspective d'analyse.

Enfin, le modèle financier ne peut être construit comme s'il pouvait s'appliquer définitivement. Un monde qui change oblige à disposer d'un modèle de prévision puissant, en temps réel, reposant sur des hypothèses clés et des données fiables. Mais, plus encore, il doit pouvoir s'adapter facilement aux nouveaux enjeux. Améliorer la modélisation financière, c'est aussi tenir compte de son caractère perfectible et éphémère.

Pour en savoir plus demandez une présentation personnalisée !

Comment la modélisation financière peut devenir un super-pouvoir !

La modélisation financière est une sorte de super-pouvoir : en un éclair, vous pouvez tester vos hypothèses et vos scenarios, obtenir le résultat des calculs en détail et en comparant toutes les versions avant d'élaborer votre budget. Vous construisez une vision de l'avenir comme jamais auparavant.

Vous pouvez créer autant de scénarios que vous le souhaitez. Les modèles financiers dynamiques vous montrent les effets probables des variations de divers indicateurs (augmentation des effectifs, réduction du temps de production, développement des secteurs de vente) pour obtenir les résultats prévus. Ainsi, vous pouvez agir après avoir évalué toutes les options.

Cependant, si la modélisation financière ressemble à un superpouvoir qui permet de voir l'avenir, les anciens outils ou les processus manuels qui limitent le nombre et le type des scenarios envisageables agissent comme de la kryptonite. Ils ralentissent la prise de décision, réduisent le temps utilisé pour les tâches à forte valeur ajoutée, et vous empêchent d'obtenir des résultats rapidement en toute transparence.

En vous reposant sur un outil moderne, vous traitez instantanément des volumes importants de données, vous appliquez des règles de calcul formalisées, vous bénéficiez de la meilleure sécurité des données possible et vous partagez les résultats dans des outils de reporting conviviaux en temps réel.

Voyons comment créer des modèles financiers flexibles, solides et suffisamment puissants pour prendre des décisions stratégiques et aider votre entreprise à gérer les événements inattendus.

Les processus manuels alourdissent vos modèles

Idéalement, les modèles financiers devraient être suffisamment solides et flexibles pour s'adapter aux situations courantes et aux multiples attentes des managers et de la direction. Si votre équipe perd son temps à agréger des données provenant de plusieurs systèmes et à vérifier que les feuilles de calcul n'ont pas d'erreurs, la modélisation et l'analyse passent au second plan. L'essentiel du temps est consacré à des tâches à faible valeur ajoutée pour l'entreprise. Les compétences internes sont sous-employées.

Selon une étude d'Adaptive Insights auprès d'un panel de DAF, 71% des équipes financières gèrent des données provenant d'au moins trois systèmes. Quand les données sont agrégées manuellement à partir de systèmes multiples et intégrées dans des feuilles de calcul, c’est à la fois laborieux, source d’erreur et imprécis. Le traitement de la donnée ne doit pas être le rôle du contrôleur de gestion, mais le résultat d'un traitement automatisé par les systèmes.

La modélisation financière doit simplifier et accélérer ces processus et libérer du temps pour vous permettre de vous consacrer au choix des hypothèses et à la communication des résultats.

Propriétés d’un modèle solide

Un modèle solide de prévision doit contenir les calculs pour tous les indicateurs (charges, capital, effectif, chiffre d’affaires, coûts des projets...) pour n’importe quel département, entité ou fonction.

L'alimentation du modèle financier est aussi l'occasion de faire le point avec tous les contributeurs, de recueillir des informations sur les objectifs prioritaires et de créer un ensemble d'hypothèses pour obtenir une vision claire des résultats futurs selon les paramètres renseignés. La dimension collaborative permet de bénéficier des indicateurs prévisionnels saisis par ceux qui les maitrisent le mieux, les opérationnels. Ainsi, vous avez la garantie de la pertinence des hypothèses saisies.

Les modèles financiers deviennent alors une source d'information puissante pour tous les collaborateurs de votre organisation : les opportunités de business, les avantages concurrentiels, les risques, les source d'économies ou de développement.

Un modèle financier solide et efficace doit remplir les conditions suivantes :

-

Une source unique et fiable

Une source unique de données, fiable, qui soit à la fois accessible, pertinente et suffisamment flexible, apporte une vision commune et un alignement de tous derrière les mêmes objectifs. Lorsque tout le monde s'accorde sur la définition, la validité et l'exactitude des données, il y a moins de conflits sur les chiffres et plus de collaboration entre les business units.

-

Renforcer la confiance dans les chiffres

Il s'agit d'avoir un accord commun autour de la validité des données. Cette confiance est accrue par la transparence des concepts (chiffre d'affaires, effectif, etc), des traitements (allocations, calculs), des versions (simulation, forecast, budget) et du modèle de données (organisation, produits, etc). Les indicateurs de performance ne sont plus le résultat d'une production opaque provenant de la finance, mais d'un modèle élaboré, partagé et compris par tous, dont la finance reste le chef d'orchestre.

-

Calculs automatisés

Les anciens outils EPM et les tableurs n'ont pas la réactivité qui convient à notre époque : les prévisions sont obtenues après des jours de traitement, alors que le besoin d'analyse est immédiat. En automatisant les tâches de budgétisation et de prévision, votre équipe disposera de plus de temps pour produire un nombre illimité de scénarios, dont le résultat peut être analysé avec les outils de reporting multidimensionnel en temps réel. La modification d'un paramètre prévisionnel est pris en compte immédiatement et permet d'en voir l'impact dans les analyses et à tous les niveaux de consolidation..

-

Un modèle conçu collaborativement

Dans votre entreprise, tout le monde travaille sur des modèles de prévision plus ou moins formalisés. Vous pourriez faire travailler tous les contributeurs dans une seule et même solution ergonomique et conviviale. La définition des modèles et leur utilisation est le résultat d'un travail commun. Au bout du compte, une véritable collaboration se traduit par des modèles financiers plus réalistes et mieux définis.

Pas de modélisation efficace sans outil moderne

Aujourd’hui, les entreprises ont besoin de moyens de modélisation et d’analyse financière modernes qui permettent des analyses à la volée, en libre-service, ainsi que des capacités de scénarios et de simulations illimitées.

La croissance du volume et des sources des données, la vitesse d'innovation et d'obsolescence technologique et un marché en constante évolution oblige à s'équiper d'outils efficaces. Pourrait-on aujourd'hui continuer à bâtir des perspectives stratégiques ou à court terme avec les mêmes outils qu'il y a vingt ans ?

Alors, quelle est la solution ? Une plateforme de planification cloud conçue à partir des besoins réels des directions financières, évolutive et complète, qui vous garantit la puissance nécessaire pour prendre en charge la complexité de votre activité. Une solution qui permet à la direction financière de répondre rapidement aux questions des managers et de la direction : "quels sont les effets financiers de tel événement ou de telle décision ?"

Pour en savoir plus demandez une présentation personnalisée !